化解中小企业融资难的日本经验及其启示

原载:《中国工商》2020年第1期

浦文昌;

日本政府和社会各界历来认为中小企业、小微企业是经济活力的来源,在支持就业和促进地方经济振兴方面发挥着极为重要的作用。2016年日本企业总数359万个、就业总人数4679万人,其中中小企业358万个、就业人数3220万人,分别占企业总数、就业总人数的99.72%、68.82%。 早在二战后经济恢复时期,日本政府就通过设立国民金融公库”(1949)、中小企业信用保险法(1950年)和信用保证协会法(1953年)等,开始建立中小企业政策性融资机构体系,实现中小企业融资便利化,成功化解了中小企业融资难困境。在日本,超过80%的中小企业经常向金融机构借款,它们的资金来源首先是“金融机构的贷款”,其次是“内部准备金”,然后是“管理人员的个人资金等”。认真研究和借鉴日本的经验,对破解我国中小企业融资难困境具有重要意义。

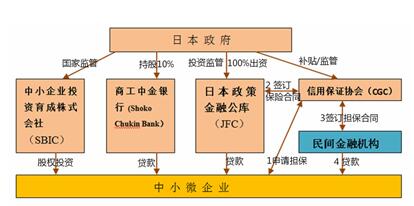

日本的中小企业政策性融资机构体系是由日本政策金融公库(JFC)、商工中金银行(Shoko Chukin Bank)、信用担保协会(CGCs)、中小企业育成投资株式会社(SBIC)所组成:

日本政策金融公库(JFC)成立于2008年,是根据《株式会社日本政策金融公庫法》由政府全额出资,由国家(财政部)管辖,不以营利为目的国有政策性金融股份公司。其宗旨是根据政府的发展战略,积极支持中小企业和微型企业的发展、创新、振兴和海外扩张,以及支持农业、林业和渔业业务的发展,它向符合条件的中小企业发放无抵押无担保贷款,以补充商业银行对中小企业融资的不足,促进日本经济的可持续发展。JFC还为信用保证协会的担保合同提供保险。JFC在全国有152个分支机构,为地区经济振兴发展做出贡献。JFC的许多贷款是与各商业银行合作进行,它几乎与所有地方银行都有合作,与它们建立“贷款合作计划”,2016年合作贷款总额7322亿日元。

商工组合中央金库银行股份有限公司(简称商工中金Shoko Chukin Bank),成立于1936年,是基于特殊法律的股份公司,也是日本政府唯一和中小企业团体合办的政策性金融机构,它专注于为中小企业提供融资服务(限于为股东企业提供融资)。2007年年底的资本结构是:总资本5220亿日元,政府股本4053亿日元,占77.5 %,工商团体股本1173亿日元,占22.5%。 2008年,日本政府为提高政府效率,根据《株式会社商工組合中央金庫法》将商工中央金库改制为商工组合中央金库银行股份有限公司,使其逐步民营化,但政府至今仍然保留着股份,银行依然履行政策功能。2017年底,商工中金股本金9460亿日元,政府持股1016亿日元,占10.7%,非政府中小企业团体部分持股1170亿日元,占12.36%。即使今后政府资本全部退出,商工中金完全实现民营化,但根据政府制定的改革方案商工中金仍将继续发挥其为中小企业融资服务的作用。

图1:日本中小企业政策性融资机构架构示意图

资料来源:根据日本中小企业厅有关资料绘制

日本信用保证协会(CGCs) 是根据《日本信用保证协会法》成立的以担保人身份支持中小微企业的公共机构,其理念和宗旨是通过信贷担保促进中小企业融资,通过提供咨询、诊断和信息增强中小企业的管理基础,促进中小企业和地方经济的蓬勃发展。此外,日本信用保证协会还发挥中小企业在自然灾害中的安全网功能。目前日本全国有51个信用保证协会(47个都道府县以及名古屋、横滨、川崎和岐阜等4个城市各一个)。各地信用保证协会的资本来自当地政府,以及行业组织、金融机构的捐款(金融机构的标准捐款可抵税)以及贷款。日本政策金融公库(JFC)为CGC的担保合同提供保险,日本地方政府也为担保协会的担保提供一定的补贴,从而为CGC分散了担保风险。日本信用保证协会的服务面很宽,如东京信用保证协会(CGCT)2018年为在东京都会区内运营的176,275家中小型企业提供了担保服务,占该地区中小企业总数的约42.6%。 2018年,日本CGCs共承保63万件、金额8兆728亿日元;累计担保债务余额为233万件、金额21兆809億日元;累计代位偿付36000件、金额3,459億日元。 由于日本的信用担保协会服务覆盖面很广、担保费很低,所以日本并没有私营担保公司。日本中小企业申请担保的流程是:第1步,由企业通常通过银行或直接向信用保证协会申请担保;第2步,申请批准后由信用保证协会与日本政策金融公库签订担保保险合同;第3步,由信用保证协会与民间普通金融机构签订担保合同;第4步,由普通金融机构向中小企业发放贷款(参见上图右侧箭头所示)。万一投保的中小企业贷款违约,信用保证协会为普通金融机构代位支付80-100的债务,而日本政策金融公库按照保险合同为信用保证协会补偿资产损失。

日本政府还根据《中小企业育成投资株式会社法》于1963年设立了东京、大阪和名古屋三个中小企业育成投资株式会社(SBIC),为高风险成长型中小企业提供股权融资、贷款和咨询服务。三个育成投资公司成立之初都有政府股份,现在政府的优先股份已经全部退出,公司已完全民营化,但它仍然是受政府影响的特殊公司。政府股份退出后,目前3个中小企业投资育成公司的股东由金融机构和商会等地方公共团体组成,如大阪中小企业育成股份公司的股权比例为:都市银行等金融机构占51%、大阪工商会议所占22%,其他公共团体占27%。到2019年三月止,三个投资育成公司先后投资了5447家中小企业,投资额850多亿日元,培育了上市公司213家。虽然投资育成公司具有风险投资性质,但与其他民间系的风险投资相比,投资风格明显不同,育成投资公司的风格是长期保有所投资企业的股份,注重公司品牌的培养,期待稳定的分红。即使所投资的公司上市,它也可能长期持有该公司的股票。

从2017年3月-2018年3月日本各金融机构在对中小企业融资的份额看,日本政策金融公库提供贷款11.7万亿日元(其中中型企业5.5万亿、小微企业6.2万亿)占融资总额的4.2%;商工中金提供贷款8.6万亿日元,占3.1%。信用社提供贷款11万亿,占4%;合作银行提供贷款45.24万亿日元,占16.3%;都市银行等国内银行提供贷款201万亿日元,占72.4%。 虽然政策性金融机构直接为中小企业提供贷款的比重仅为7.4%,但由于日本政策金融机构还为中小企业向民间金融机构贷款提供担保,它在信贷市场中为中小企业融资发挥的促进作用、稳定利率的作用要比上述贷款的占比大得多。

日本中小企业政策性融资服务体系的主要特点

日本的中小企业政策性融资机构体系具有许多明显的甚至是独一无二的特点:

1、由国家组建政府全资拥有或参股的专门为中小企业发放贷款的政策性金融机构。

在市场经济条件下,中小企业因规模小、缺少抵押物、信用不足、信息高度不透明和市场不确定等固有弱点产生的融资难,即著名的“麦克米伦缺口”是信贷市场中市场机制失灵的表现,而纠正市场失灵的根本之道就是对信贷市场进行适当、适度的政府干预。美英法德等所有发达国家政府都建立了专门为中小微企业融资的政策性金融机构。日本政府组建了由政府全资拥有的日本政策金融公库,以及由政府持股、公共团体参股的商工中金银行,专门为中小企业提供融资服务。与其他发达国家相比,德国的政策银行复兴银行为中小企业提供贷款是委托商业银行实施的;美国的小企业局、法国的国家投资银行都对中小企业直接发放贷款,但规模都较小。唯有日本的政策金融公库和商工中金经必要审查后直接向中小企业发放无抵押贷款,而且其贷款的规模比其他发达国家都大得多。从日本策金融公库和商工中金的业绩看,它们在帮助日本中小企业化解融资难的过程中发挥了导向作用。其另一个重大优势是,由于这两个机构直接面向全国各地中小微企业,就使日本政府各项扶持中小微企业的融资政策一杆到底,不折不扣地完全落实到位。

2、把信用保证协会定位于公共机构性质

根据日本《信用保证协会法》,信用担保协会属于由地方政府和公共团体共同出资的公共机构,是为中小企业向商业银行贷款的“公共担保人”。 由于组织性质的公共性,遍布日本各地的51个信用保证协会都不以营利为目的,而是以促进当地中小企业稳定发展,繁荣当地经济为根本宗旨。所以他们为中小企业开展银行贷款担保的服务非常到位,担保费率也很低。这也正是日本大多数中小企业能通过担保顺利获得商业银行贷款的原因。

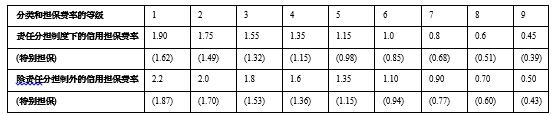

日本信用保证协会共有9种不同的担保费率,(见表1),企业投保的费率是由信用风险数据库(CRD)确定的。CRD是建于2001年,该组织收集中小企业和小型企业的管理数据(财务/非财务数据和默认信息),目的是通过数据判断中小企业和小型企业的管理状况,衡量与中小企业融资相关的信用风险,使中小企业融资更加顺畅和简化,2009年6月,名称更名为“ CRD协会”。

表1:日本信用担保协会担保费率表

资料来源:日本信用担保协会联合会2018年年报

3、通过国家认证“中小企业经营革新支援机关”制度提高中小微企业的管理水平和信息透明度

中小企微企业融资难的重要原因之一是由于它们规模小、管理不健全、财务信息不透明等产生严重的信息不对称,从而使商业银行在向中小微企业发放贷款时面临巨大风险。所以,日本政府在努力向中小企业提供政策性融资和担保的同时,也建立了国家认证中小企业经营革新支援机关的制度,以提高中小微企业的管理水平和信息透明度。

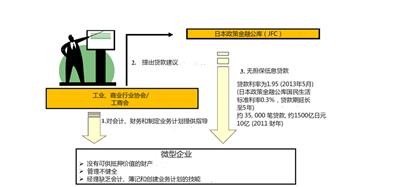

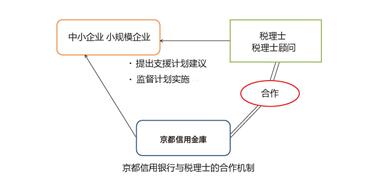

从2012年8月开始,日本政府实施“认定中小企业经营革新支援机关”制度:由经济产业省通过接受申报,主持考试、审查认证,授权从事中小企业经营革新的支援机构。到目前为止已认定授权了约2.5万个中小企业支援机构。 它由五类机构组成:第一类是商工会、商工会议所、中小企业团体中央会等商会团体;第二类是税务、法务类支援机构,主要是税理士、会计士、咨询顾问等专业咨询机构和专家;第三类是金融机构;第四类是一些财团法人、社团法人、NPO法人机构;第五类是其他中小企业支援机构(主要是市町村自治体举办的中小企业支援中心)。 通过这些支援机构对中小微企业的免费或有偿(政府补贴)辅导、咨询、支援,提高中小企业的管理水平,规范其财务制度和信息透明制度,尽可能把金融机构与中小微企业之间的信息不对称降到最低。其中商会组织(商工会议所、商工会)的作用特别明显,日本政府通过财政补贴,赋予商会对中小微企业的管理辅导特别是财务指导的职能,在此基础上又赋予向金融机构推荐融资的职能(见图2)。比如,日本政策金融公库有一项专门支持困难企业改善管理的专项贷款,其前提就是申请贷款的企业必须至少接受过商会六个月的管理指导。此外,许多商业银行在向中小微企业发放贷款时常常与相关会计士、税务士等咨询机构合作,在发放贷款前,会同这些支援机构与申请贷款的企业共同协商,并委托参与的支援机构负责对贷款企业进行财务监督(见图3)。

图2:日本商会组织在中小企业融资中的作用

资料来源:根据日本中小企业厅相关图片绘制

图3:京都信用银行与税理士的合作机制

资料来源:根据日本中小企业白皮书有关资料绘制

4、以法制为保障

日本的中小企业政策性融资机构体系的另一个重要特点是以法制为保证。

日本每设立一个政策性金融机构,包括设立相关的公共机构之前,都制定相关的法律。如为设立日本政策金融公库,制定《株式会社日本政策金融公庫法》;为设立商工中金银行,制定《株式会社商工組合中央金庫法》、《关于合作组织金融机关优先出资的法律》;为设立信用保证协会,制定《信用保证协会法》、《中小企业信用保险法》;为设立中小企业投资育成股份公司,制定《中小企业投资育成株式会社法》等。政府通过以上立法明确规定所设立的政策性金融机构、服务机构的性质、宗旨、职能、业务范围、监督制度等,使这些机构依法规范运作,确保在为中小微企业的融资服务中发挥支柱作用。此外,许多重要的中小企业融资政策也是通过立法形式颁布的,如为应对2008年国际金融金融危机中中小企业贷款到期而无法还贷的困境,于2009年颁布《中小企业金融丹滑化法》,帮助中小企业银行贷款展期。随着经济环境的变化,日本政府还对这些法律不断进行修订,如于2003年修正《货款支付延迟等防止法》等。

对中国中小企业融资的启示和建议

多年来我国政府围绕民营企业、中小企业融资颁布了许多好文件、制定了许多好政策,但迄今为止民营企业融资难仍然是民营经济发展中最为突出的问题。在推进国家治理体系和治理能力现代化和全面深化改革的进程中,我们应该认真研究和努力借鉴日本的经验,创新和完善我国民营中小微企业的融资体系。

1、日本以及其他发达国家的成功经验表明,依法建立专为民营中小企业融资服务的政策性金融机构是弥补“麦克米伦缺口”即中小企业融资难的重要措施。实践表明,在市场机制作用下,向以营利为导向的商业银行(包括公有制商业银行)下达政府行政命令,责任它们为中小企业融资常常事倍功半;鼓励发展私营小贷公司虽能增加一定量的资金供给,但由于它们也存在“市场机制失灵”,效果也十分有限。为此,我国应尽快通过立法由国家设立专门为中小企业融资服务的政策金融机构,为中小企业的融资提供必要的补充。

2、要加快建立公共机构性质的中小企业担保机构体系。2018年,我国国家融资担保基金有限责任公司正式成立,这是在我国开展中小企业融资政策性担保的一个重要尝试,但其主要功能是再担保业务,即对符合条件的省级再担保机构提供一定比例的风险分担。至于各省市的中小企业政策性公共担保机构体系至今还没有建立起来,已经成立的大量私营担保公司对于帮助中小企业融资的作用又十分有限。这在很大程度上制约了中小企业向商业银行顺利融资。为尽快在全国范围内建立中小企业融资的政策性担保体系,我国也可探索通过政府和社会公共团体实行PPP合作的方式,组建具有中国特色的具有公共机构性质能覆盖所有中小企业的担保机构,以促进中小企业顺利获得融资。

3、中小微企业存在信息不对称是很自然的现象,关键在于如何通过适当的政策措施去降低这种信息不对称的程度,为政策金融机构和商业银行降低风险。日本政府通过与工商会议所、商工会等商会组织,以及与经过认证的会计师事务所等众多中介机构合作致力于降低信息不对称程度的经验值得我国借鉴。我国完全可以通过扶持发展工商联所属区、街道、乡村商会,以及行业协会等公共团体,提高广大中小微企业的组织化程度,并通过政府购买服务的途径发挥商会组织、会计师协会组织等对企业管理经营的辅导作用,为中小企业融资做出贡献。

4、在改革中小企业融资制度过程中要加强立法。中小企业融资制度要建立在法制基础上,使政策融资机构和商业银行的中小企业融资行为依法规范运作,为全面落实国家中小微企业融资政策提供良好法律环境和法律保障。